作者 | 明野

數據支持 | 勾股大數據(www.gogudata.com)

大家好!

首先説下上週末美團的事。

首先這個事不是針對誰,是《關於促進服務業領域困難行業恢復發展的若干政策》中“引導外賣等互聯網平台企業進一步下調餐飲業商户服務費標準,降低相關餐飲企業經營成本。引導互聯網平台企業對疫情中高風險地區所在的縣級行政區域內的餐飲企業,給予階段性商户服務費優惠。”

實際上就是一個扶持困難中小餐飲企業,出發點主要是在疫情之下對消費提供提振而已。

那關於美團,從去年Q3的數據看,外賣變現率(100塊的外賣,美團拿走多少錢)已經處在一個歷史低位。

而美團的收入中,百分之八九十都是給到外賣小哥的,實際上經營利潤率只有3%左右。

實際上,從外賣金額來算,最後變成美團的利潤,只有千分之幾,也就是100塊的外賣,最後美團賺了幾毛錢利潤,去年Q3的數據是4毛4。所以整體下調的可能性比較低了,外賣如今已經算是公用事業業務類型了,利潤率已經很薄,更多還是在一些特定的方面,比如疫情城市等,給予一定的優惠。

但説回互聯網,估值上就不説了,已經夠低了,但目前肯定是情緒主導的,目前還是在左側,大家也依舊很恐慌。未來觀察點在於1,兩會政策。2,遊戲版號重開時間,3,數字安全政策,4,互金政策。且行且看吧。在政策落地之前,估值抬升的概率很低。

地產方面

除了菏澤,全國已經有一些城市默默降低了首套房貸利率及首付比例。

據上證報從重慶、江西贛州的鏈家等地產中介處瞭解到,春節前後重慶、江西贛州的不少銀行已經將首套房貸首付比例降至20%。據業內透露,此輪調整城市均為非“限購”城市,是由當地地方住房、金融職能部門根據因城施策原則共同決定調整。

在按揭貸款額度充足,房價下降壓力較大的地方,政策工具箱可以使用的工具很多,但僅限在滿足合理住房需求、維護房地產市場良性循環方面。

政策逐步發力,從土拍規則調整、發債、併購到預售資金監管,未來還可能有需求端的限售、限購、限貸政策調整,包括針對特定人羣比如進城務工人員、新就業大學生等新市民的購房補貼等、住房交易税費的減免、首付比例的調整、首套房標準的優化、公積金貸款額度提升等。需求側屬於地方政府因城施策的範疇,可能會從低能級城市向高能級城市過渡。

隨着需求側政策發力,尤其是按揭貸款額度充裕和利率下行,預計銷售情況有望見底回穩,房地產景氣指標有望回升。對於房企來説,“漲價去庫存”的邏輯早已不在,預計2021年將會有眾多房企計提存貨減值,2022年的資產負債表將進一步得到淨化,利潤也更加真實。

另外,2022年2月17日,北京結束了2022年的第一批次集中供地,共推出18宗涉宅用地,參與競拍50個房企,最終成功出讓17宗,流拍1宗,平均成交溢價率4.5%。

1) 北京土拍熱度較2021年底回升明顯:與21年年末第三批次集中供地相比,北京22年首拍流拍率6%,下降11pct,成交溢價率4.5%,上升3.4pct,拿地房企也由地方政府平台公司擴充至頭部央國企房企如綠城、保利、金地、華潤、中海等。其中綠城表現亮眼,參與7宗摘得3宗。

2) 拿地門檻降低+房企保持理性=利潤空間迎來改善

本次集中供地依然延續土拍規則放鬆的趨勢,含保障房配建的地塊數量明顯下降,房企拿地隱性成本有所降低。參拍房企嚴控利潤底線,出價較為理性,成交地塊房地價差較2021年有所回升。

3) 央國企為主力,旭輝成為民企獨苗

本次土拍參拍的房企為央企(中海、保利、綠城、華潤等)、地方國企(建發、越秀),以及部分本地的政府平台公司。民企中僅旭輝以低溢價摘得一宗。

東數西算關鍵信息:

東數西算在2021年5月就被市場炒作過,當時在貴陽的2021中國國際大數據產業博覽會開幕式上提出全國一體化算力網絡國家樞紐節點建設正式啟動,不屬於新題材。

什麼是東數西算?東:數據;西:算力,即數據處理能力。

為什麼要實施東數西算?數據中心耗能比較高,它的電力成本佔運營支出約60%。中國數據中心用電量已佔社會總用電量的4%。

同時我國的數據中心大部分在東部,截至2020年底,北京、上海、廣深及周邊地區IDC資源佔比分別為23.3%、16.4%、13.7%。中西部地區IIDC資源佔全國總量不足三成。但西部的地區氣候相對適宜,能源豐富價廉,電力成本低。

東數西算跟以前的“南水北調”、“西電東送”工程很類似。主要是解決我國數據中心區域發展不協調、資源稟賦與需求不匹配的以及需求比較迫切的問題。

(目前,根據國家發改委高技術司數據,我國目前已建成數據中心規模500萬架,對應算力高達130EFlops。隨着數字經濟高速發展,預計未來三年算力需求仍將以20%以上的年均複合增速持續增長。)

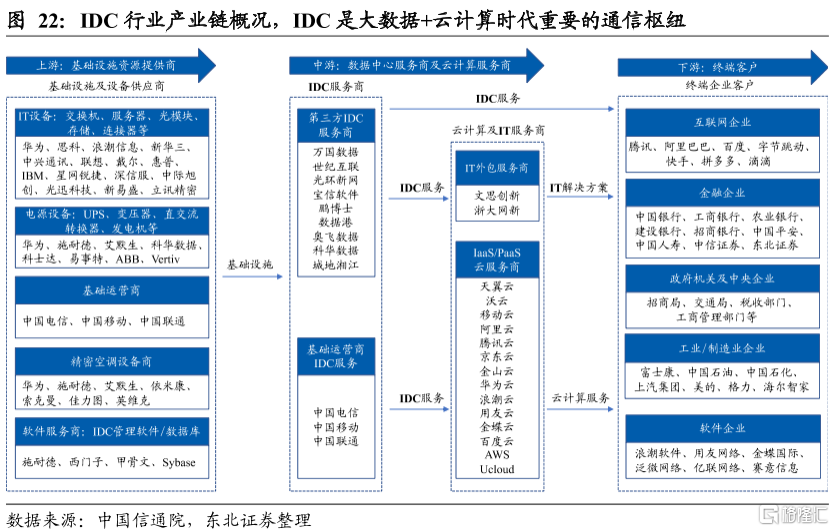

產業鏈邏輯和梳理:

(一)西部IDC建設

近期發改委先後批覆,同意在內蒙古、貴州、甘肅、寧夏和京津冀、長三角、粵港澳 大灣區、成渝地區建設8個國家算力樞紐節點和10個國家數據中心集羣,標誌着全國一體化大數據中心體系完成佈局設計, “東數西算”工程正式全面啟動。

相關公司:

上游:基建和設備提供方

1) 施工建設x:包括施工及賣機櫃的(城地香江-也有IDC)、電源設備(科華數據-也有IDC,科士達等)

在建設目標上,發改委要求上述數據中心平均上架率不低於65%。目前西部數據中心的上架率是比較低的,基本低於50%。簡單來説,短期內產能是過剩的,所以整體的增量不會太大。

2) 機房配套: 控温設備,空調(英維克、佳力圖、申菱環境等)。

在能耗目標上,發改委要求貴州等四地數據中心PUE(電能利用效率)控制在1.2以下,京津冀等控制在1.25以內。

PUE值是數據中心所有消耗能源與IT負載消耗的能源比,是國際比較通行的數據中心能耗效率的衡量標準。PUE值越接近於1,表示數據中心的綠色化程度越高。數據中心電力消耗最大的三個方面分別是機房空調、IT設備和UPS電源,能達到數據中心總電力消耗的93%。

這意味着除了選擇高緯度的嚴寒地區,相關冷卻、 高性能服務器等硬件設備廠商也將受益。相關公司:佳力圖、依米康、英維克、申菱環境、網宿科技等。

3)IT設備商:國家算力節點建成後,再部署光模塊、交換機和服務器等ICT設備。相關公司:中際旭創、新易盛、星網鋭捷、浪潮信息、紫光股份

中游:IDC服務商

1)基礎運營商x:三大運營商

2)第三方服務商:世紀互聯、萬國數據、光環新網、數據港、奧飛數據、美麗雲、亞康股份、鵬博士、寶信軟件

下游:應用

1)雲計算廠商:各行各業的一個運用。eg.三大雲,海量數據、税友股份。(現在的一個重點應該還是中上游的區域)

(二)傳輸

這裏首先有一個前提是西電東送存在長距離輸電,成本高、消耗大,每年要浪費大量的電力用在這上面。而數據的傳輸則通過光纖,這個成本低、效率高。但目前的公開信息顯示對光纖的拉動是否夠大存疑以及傳導還需要時間。

相關公司:中天科技、亨通光電、長飛光纖。

上週五是一個普漲行情,小公司的彈性確實會大。但從目前的信息來看,施工建設和基礎的運營商沒有持續性以外,其他的都還具體再看吧。