作者 | 美股研習社

數據支持 | 勾股大數據(www.gogudata.com)

01 穿越牛熊的背後

”沒有人願意慢慢變富。”

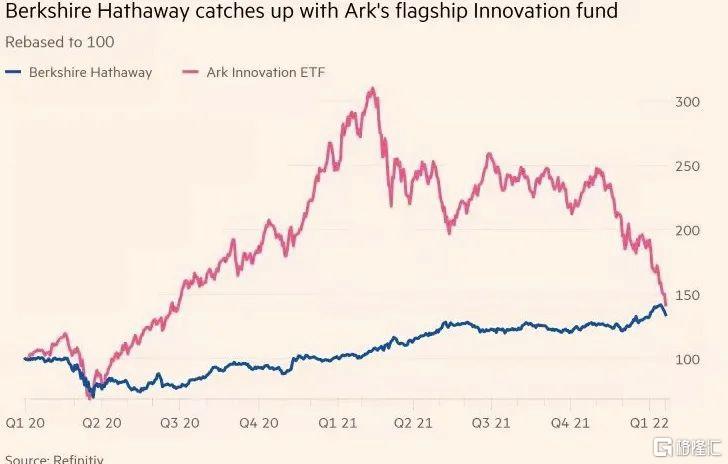

每每回看這句巴老爺子的名言,可能心裏都有不同的滋味,特別是當結合下面這張圖的時候——

20年至今伯克希爾與ARK基金收益率對比

來源:Refinitiv

20年由於重倉特斯拉,以及一些木頭姐(Cathie Wood)心中“顛覆性創新”的公司,ARK基金收益率成倍飆升,木頭姐也就勢喜提“牛市女王”的稱號。但自21年起,ARK的收益率開始急轉直下,至今據高點已近腰斬;而與此形成鮮明對比的是,巴菲特的伯克希爾收益率卻是一路穩步向上,目前已基本與ARK持平。

細品意味深長。

以前經常聽到有人把巴菲特的成功歸於“無限子彈”,或是“穩健理財“等等。這裏面有一定的道理,然而進一步來想,當你擁有超百億財富的時候,會把大部分身家押在有限幾家公司的股票上嗎?如果是穩健理財,又為什麼不直接被動定投指數?其實,巴菲特的風險承受能力明顯是被低估了。同樣的,還有老爺子的遠見與定力。

回顧巴老的投資路,戰爭、滯脹、衰退無不經歷過。但從持倉來看,卻很少看到他做大幅的減倉或者換股。也就是説,老爺子很早就確定了致富的路——找到能穿越牛熊的商業模式,並長期持有,即便有時候以當下看起來偏貴的價格買入。

這條路巴菲特用一生的實踐吿訴世人是可行的,可惜的是更多的人是在價格的波動中迷失,在追漲殺跌的途中反而消磨了財富。

這個話題我們往後再找機會聊,今天主要看看巴老爺子的股東信,裏面有沒有什麼作業值得借鑑。

02 巴菲特股東信要點

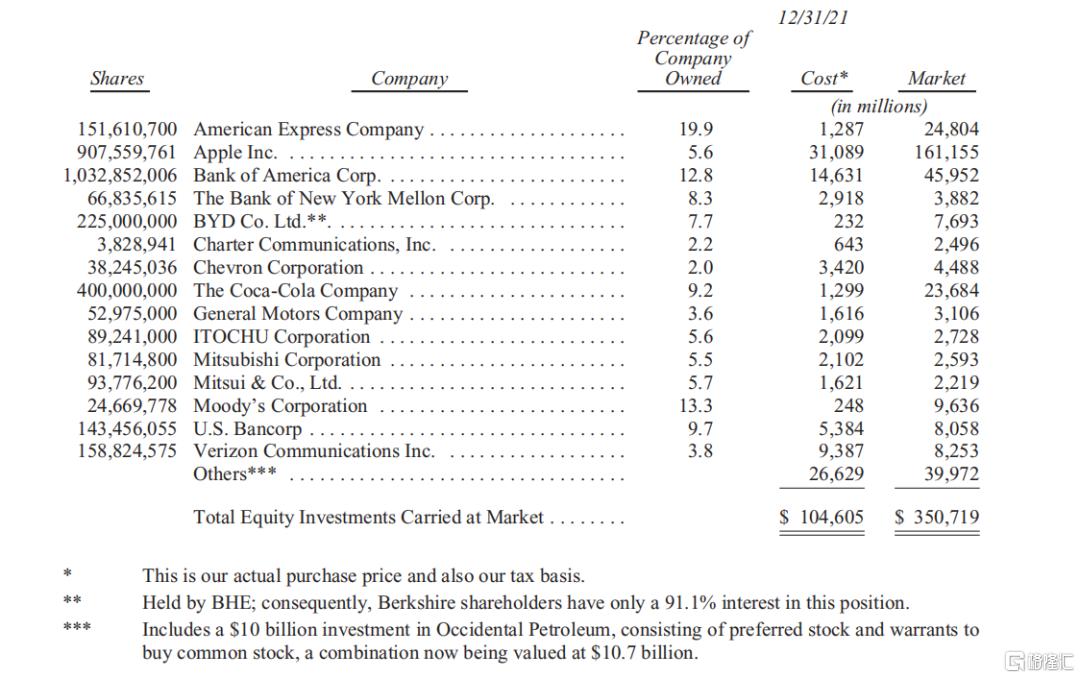

伯克希爾哈撒韋持倉情況(截至2021年12月31日)

來源:伯克希爾哈撒韋官網

(1)深度綁定美國國運

據資產負債表顯示,截至21年年底,伯克希爾擁有並運營的美國“基礎設施”資產高達1580億美元,比其他任何美國公司都要多。 同時,伯克希爾繳納了33億美元的聯邦所得税,佔美國財政部企業所得税收入總額4020億美元的0.8%。

(2)龐大的保險浮存金

1967年,伯克希爾斥資860萬美元收購了國家保險公司,現如今已成長為保險領域的佼佼者,其保險“浮存金”也由最初的1900萬美元增長到了現在的1470億美元。

這裏簡單講一下保險“浮存金”這個概念。這算是巴菲特自創的詞彙,指的是客户向保險公司繳納的保費。這筆資金不屬於保險公司的資產,但會體現在報表中,屬於保險公司的債務,當保險客户出險時,要拿出來付給客户進行理賠。而如果沒有發生保險理賠等事件,這個時候保險費就相當於免息貸款,公司可以拿這個錢去投資賺錢。用巴老的原話來講,就是“保險公司現在收取保費並在以後理賠,這種現在收集保費並等到以後才可能理賠的模式讓我們持有一大筆錢——我一直叫它‘浮存金’“。

基於以上的講解,浮存金的成本幾乎為零,並隨着公司業務的拓展而不斷增長。一般情況下,儘管時不時會有個人險和索賠,但伯克希爾持有的浮存金總量非常穩定(這也給伯克希爾帶來了長達55年的承保利潤),不會有較大的變動,但令人吃驚的是,去年公司的浮存金增加了90億美元,雖然這一塊並沒有體現在GAAP的收益和淨值報吿中,但這對伯克希爾的所有者來説非常重要。當然,巴老也説了,沒有任何一家保險公司能夠保證百分百不會造成承保損失——未來幾年,公司可能會經歷金額不小的承保損失,但伯克希爾在應對災難性事件方面的能力也是其他保險公司所無法媲美的。

(3)繼續享受持有蘋果的巨大紅利

2021年,儘管伯克希爾沒有花一分錢增持蘋果(當然也沒有減持),但在蘋果公司自身的回購之下,伯克希爾對蘋果的持股佔比從去年的5.39%增至5.55%。這個增幅看似微不足道,但考慮到蘋果2021年的收益中,每0.1%的持股提升都是1億美元,這樣算下來就是一個很大的數字了。同時,去年伯克希爾收到了蘋果支付的7.85億美元股息,累計下來,伯克希爾持有蘋果的利潤已高達56億美元。

(4)BNSF在未來一個世紀,可能成為伯克希爾乃至美國最核心的資產

BNSF(伯靈頓北方聖太菲鐵路)是美國商業的頭號動脈:BNSF的火車在2021年行駛了1.43億英里,運送了5.35億噸貨物,並收穫了創紀錄的60億美元利潤(此處的利潤剔除了利息、税收、折舊、攤銷和所有形式的計提)。

伯克希爾哈撒韋2007年入股BNSF,持股22.6%。金融危機時,巴菲特堅持看好美國經濟的未來,投資440億美元完成BNSF的私有化。如果從估值上來算,BNSF有可能才是巴菲特的第一大持倉,所以也就有了上面小標題提到的言論。

(5)滿手現金——機會是留給有準備的人的

在股東信中,巴老稱,查理·芒格跟他承諾過,伯克希爾將始終持有超過300億美元的現金和等價物(包括除BNSF和BHE以外的子公司),以保持伯克希爾在財務上堅不可摧,永不依賴陌生人(甚至朋友)的恩惠。

同時,他還講述了三種增加股東投資價值的方式,按優先級順序排列,分別是:

1)通過內部增長或收購來提高伯克希爾控股企業的長期盈利能力。

目前,內部增長帶來的回報遠高於收購。然而,與伯克希爾手頭的資源相比,這些機會的規模都比較小。

2)購買公開交易的優秀及偉大企業的流通股。

當下,巴菲特幾乎沒有發現什麼能讓他興奮的機會。 這在很大程度上是因為一個真理:長期低利率推動所有生產性投資的價格上漲,無論是股票、地產、農業、原油等等。雖然其他因素也會影響估值,但利率始終很重要。

3)回購伯克希爾的股票。(回購也是幾乎所有美國頭部企業慣用的手段,這推動了公司市值的增長和股價的上升)

通過回購這樣一個簡單的舉動,公司增加了股東在伯克希爾眾多控股和非控股企業中的份額。當價格跟價值相比很便宜時,這就是我們股東增加財富的最簡單、最確定的方式。(除了為持續股東增加價值外,其他幾方也獲得了收益:回購對回購股份的賣方和社會都有一定的好處)。

注:本文由美股研習社團隊原創,轉載請註明出處,謝謝!