機構:東方證券

評級:買入

目標價:644.96港元

核心觀點

公司 Q3 營收 1254.47 億,同比增長 29.01%,環比增長 9.02%。同比增長主要系頭部遊戲營收增加推動,環比增長主要系金融科技與企業服務驅動。公司 Q3 毛利率 45.16%,同比增長 1.47pp,環比下降 1.15pp。IFRS 歸母淨利潤 385.42 億元,同比上升 89.10%,環比上升 16.42%。Non-IFRS 歸母淨利潤 323.03 億元,同比增長 32.32%,環比增長 7.13%。

增值業務:Q3 收入 698.02 億元,同比增長 37.87%,環比增長 7.38%。毛利率 52.6%,同比增長 0.8pp,環比下降 1.1pp。手機遊戲收入:391.73 億元,同比增長 61.21%,環比增長 8.85%。受公司遊戲業務端轉手紅利持續,我們預測 Q4 上線手遊將帶來 15 億預算增量,持續推動手遊收入的增長。PC 遊戲收入:116.31 億元,同比上升 1.13%,環比上升 6.59%。社交網絡收入:283.80 億元,同比增長 28.85%,環比增長 6.24%。

網絡廣告業務:Q3 收入 213.51 億元,同比增長 16.25%,環比上升 15.09%;毛利率 50.92%,同比增長 2.16pp,環比下降 0.52pp。因增加廣告位等產品開啟廣告變現,預計 Q4 小程序廣告將持續增長帶動社交廣告穩步提升。? 金融科技及企業服務業務:Q3 收入 332.55 億元,同比增長 23.28%,環比增長 27.88%。由於商業支付和理財平台業務持續快速增長,我們預測 Q4金融科技及企業服務收入將維持增長態勢。

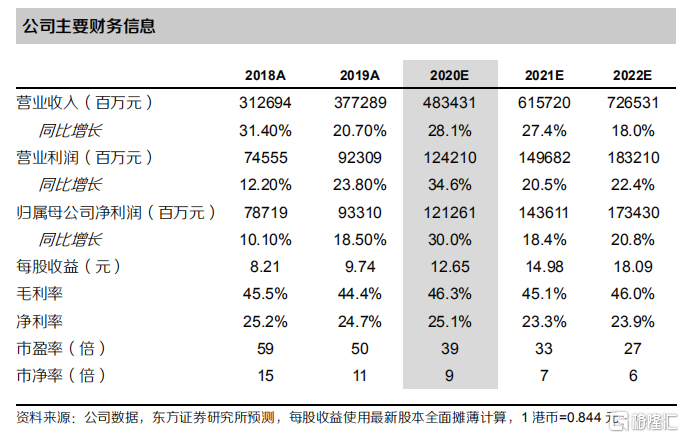

財務預測與投資建議

公司遊戲業務頭部手遊貢獻穩定收入、付費用户穩步提升,預計年底《CODM》、21 年《地下城與勇士》等高 DAU 端轉手遊的上線將進一步提振收入。廣告業務來看,受益於 21 年 S 級待播劇驅動品牌組招商,媒體廣告21年或能實現穩步增長。我們預計20/21/22年淨利潤為1213/1436/1734億元,對應 EPS 12.65/14.98/18.09 元,PE 39/33/27 倍。採用 SOTP 估值,給予目標價 644.96 港幣(544.22 人民幣),維持“買入”評級。

風險提示

政策風險、遊戲不達預期風險、組織構架變革帶來的不確定性因素、投資標的收益波動不確定性、經濟週期波動影響、遊戲淨利率波動較大。